Cristian Marazzi, domani alle OGR a Torino / Breve storia della carta di credito

La prima era di cartone, come in un gioco per bambini. E con la firma, esibita da Frank X. McNamara in un ristorante di New York, il Majors Cabin Grill, dove non aveva potuto pagare il conto tempo prima, poiché s’era dimenticato il portafoglio a casa. Pagò la moglie, secondo la leggenda. Era il 1949 e la Seconda guerra mondiale era terminata da quattro anni, l’economia americana andava a gonfie vele e la Cortina di ferro si stendeva in Europa a separare l’Ovest filoamericano dall’Est a egemonia sovietica. La carta di credito, invenzione del capitalismo americano, suo coronamento nell’epoca dei consumi allargati, comincia così, con un debito e un’idea fulminante. McNamara è un imprenditore e subito ne discute a tavola con il suo avvocato e futuro socio: creare una carta che sostituisca il denaro e che sia portatile, semplice da usare.

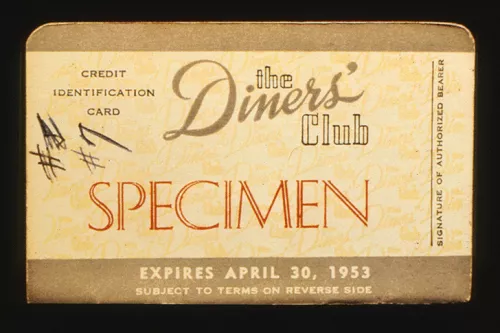

L’8 febbraio 1950 nasce la Diners Club. Il club della cena, dato che serve per pagare senza denaro in 27 tra ristoranti e alberghi di New York. McNamara ci investe 1,5 milioni di dollari. I membri iniziali sono 200. Ma perché l’idea del circolo riservato diventi un fatto di massa serve una banca. Nel 1960, dopo dieci anni di espansione, ma senza esplosione, la Bank of America entra in campo e acquista Diners Club conservandone il marchio. Come fare perché tutti acquistino a credito non solo cene e camere d’albergo, ma tutto quello che serve nel corso di un mese in botteghe, negozi, supermercati? Nasce così l’esperimento “Fresno drop” del 1958. Fresno è una città di 60.000 abitanti in California. La Bank of America la sceglie come prototipo di quello che poi farà su tutto il territorio nazionale. Spedisce agli abitanti di Fresno una carta di credito. Il 45% delle persone della città ha un conto nella Bank of America. Da cartone siamo passati alla plastica, più sicura e durevole. Nella busta ci sono le istruzioni per l’uso. Viene proposto un credito di 500 dollari a carta. In precedenza la banca s’è accordata con i negozianti. L’esperimento è tenuto riservato. Se dovesse andar male, nessuno ne parlerebbe e la banca salverebbe la faccia. Se invece si conclude con un successo, la medesima ha trovato un modo per prestare denaro ai propri clienti allargando il giro dei suoi affari. Non è la prima volta che nella storia millenaria del denaro si procede ad allargare la base del credito. Esistevano già altri oggetti in precedenza analoghi alla carta, ma nessuno aveva mai pensato di estenderli al di là di nicchie ristrette di clienti abituali. Il salto lo può solo fare una banca, dal momento che il meccanismo per garantire che il pagamento sia coperto si presenta sin lì complicato, e comunque la banca fungeva da garante. Se il cliente pranzava in un ristorante convenzionato con la Diners Club, il proprietario o chi per lui verificava che la linea di credito fosse coperta in banca attraverso una telefonata; oppure si ricorreva alla registrazione del consumo su un apposito libretto, e a fine mese si provvedeva al saldo. Un sistema ben conosciuto anche in Europa in molti negozi di alimentari, con saldi settimanali, quando la paga era settimanale, e mensili quando fu introdotto il salario su base mensile (un tempo la paga era a giornata).

Chi aveva da guadagnarci era chi gestiva direttamente il denaro, ovvero la banca. L’esperimento sembra funzionare. Nell’anno seguente l’intera California viene sommersa di carte di credito inviate ai correntisti della banca: 1 milione. Queste carte non hanno sistemi di riconoscimento elettronici come quelle attuali: non hanno bande magnetiche o chip. Nel 1960 Bank of America acquista la Diners Club. Nel 1981 cambia di mano: passa alla Citibank. Anche le altre banche cominciano a imitarla, così che gli americani si vedono arrivare per posta carte con offerte di credito, fino a che, nel 1970, una legge federale stabilisce che non si possono inviare per posta senza una specifica richiesta dei clienti. Anche in Italia c’è stata un’esplosione delle carte di credito negli anni Novanta, ma l’invio di massa per posta è cessato da qualche tempo. C’è da dire che il primo anno di carta di credito le cose non andarono poi molto bene. La Bank of America perse diversi milioni di dollari e chi aveva architettato l’operazione, manager della banca, fu messo alla porta dagli azionisti dell’istituto di credito. Tuttavia già nel giro di qualche anno la carta di credito prese piede. La ragione? La gente aveva la possibilità di spendere e di pagare a distanza di tempo, avere subito “qualcosa” e differire il pagamento; il mese è rimasto il tempo giusto, legato com’è agli stipendi erogati ai dipendenti. La banca, dal canto suo, concede in questo modo piccoli prestiti e guadagna sia sugli interessi di queste micro-operazioni, sia sulle commissioni pagate da chi accetta la transazione con la carta.

Un altro salto in avanti del sistema carte di credito fu compiuto nel 1976 quando i vari detentori di licenze della BankAmericard, sviluppo dell’idea di McNamara, si consorziarono e fondarono il marchio VISA. Come risposta nacque il cartello rivale, sotto il marchio Mastercard; ancora oggi sono i più importanti produttori e distributori di carte di credito del mondo. Con questo sistema capillare di diffusione del credito, legato non ad attività imprenditoriali o di lavoro, ma al solo consumo, si è creata una massa di debito enorme. Oggi il 70-80% degli americani è in possesso di una carta, e negli anni passati i debiti accumulati dagli abitanti degli Stati Uniti d’America si aggiravano intorno ai 900-1000 miliardi di dollari.

L’Europa cominciò a conoscere in modo capillare le carte solo negli anni Novanta, quando furono offerte dalle banche ai loro clienti alla firma di un contratto d’apertura di un conto corrente. Esiste tuttavia, da questo lato dell'oceano, ancora una diffidenza verso questo tipo di prestito, così che le carte di credito sono spesso sostituite dai bancomat, che fanno a meno della mediazione dei grandi colossi americani, che ottengono ingenti redditi da transazione, la quale avviene attraverso strumenti informatici e gestionali privi di personale, come invece accadeva agli inizi di questo processo di espansione del debito personale. In Italia e in Europa l’emissione della carta di credito richiede garanzie che non tutti sono in grado di fornire, per questo si sono diffuse le carte di debito, dove sono accumulate somme per garantire la transazione nel momento degli acquisti. Alcuni economisti calcolano che il debito creato dalle carte in America sia stato uno dei volani della crisi del 2008, e che l’intero sistema del credito/debito legato alla carta inventata da McNamara costituisca un peso enorme per molte famiglie USA. Le linee di credito in quel paese sono molto più allegre di quelle utilizzate in Europa. Oggi poi il problema della clonazione delle carte pone questioni ai clienti e le banche che le emettono hanno sviluppato metodi di verifica più sofisticati, cosa che non esclude frodi di vario tipo, dal momento che la carta chiede come garanzia la firma della ricevuta al cliente. Ma quasi nessuno controlla più che la firma sia quella apposta sul retro della carta come garanzia visibile della proprietà; e neppure si usa più richiedere nei negozi o locali la carta di identità come conferma della effettiva proprietà del rettangolo di plastica. I metodi elettronici di pagamento, fondati su chip incorporati nelle nuove carte di credito, rendono tutto più veloce ed efficiente. Ma anche più esposto a eventuali truffe. Nonostante questo le carte di credito sono in crescita e con loro anche il debito dei singoli e delle famiglie.

Su questo tema il prof. Christian Marazzi il 19 giugno 2018 alle Officine Grandi Riparazioni di Torino per la rassegna Scintille, curata da Doppiozero. La nascita e l'evoluzione dello strumento di pagamento più diffuso al mondo: dalla moneta alla carta di credito.